Dwucyfrowy wzrost wynagrodzeń i niższe oprocentowanie kredytów wystarczyły, aby w październiku popyt na kredyty mieszkaniowe wrócił do normy. W ciągu miesiąca do banków trafiło bowiem prawie 35 tys. wniosków kredytowych – wynika z danych BIK. Nie wiemy jednak, czy jest to jaskółka normalności czy wciąż jedynie splot kilku sprzyjających czynników.

Bartosz Turek, główny analityk, HREIT

W październiku do banków zanieśliśmy ponad 34,5 tys. wniosków kredytowych. Opiewały one na ponad 15 mld zł – sugerują najnowsze dane BIK. Jest to niespodziewanie dobry wynik. Mówimy bowiem o poprawie względem sytuacji z września o ok. 20 proc. Lepsze dane to zasługa liczby złożonych wniosków kredytowych. W tym obszarze doszło bowiem do wzrostu o ponad 21 proc. wobec poprzedniego miesiąca. Przeciętna wnioskowana kwota spadła natomiast o 1 proc. (m/m).

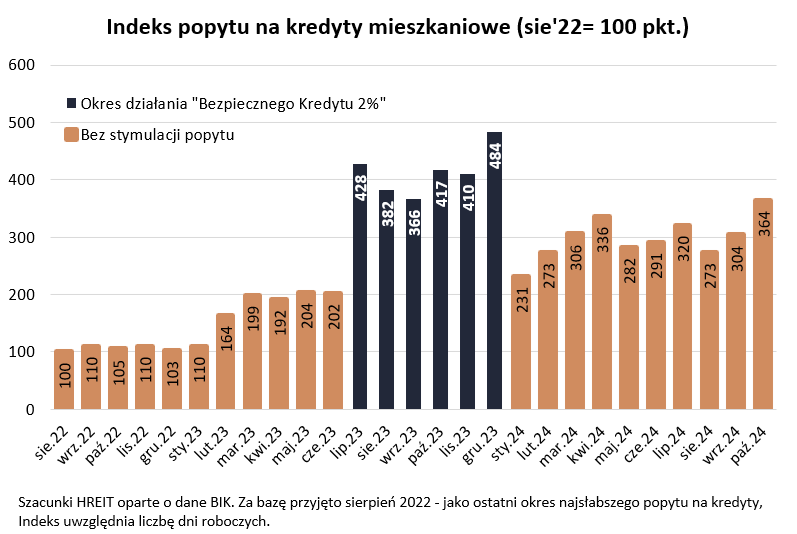

Popyt zbliżył się do tego z czasów Bezpiecznego Kredytu 2 proc.

Optymizm, który te dane mogą wlać w nasze serca, stara się jednak mącić porównanie aktualnej skali popytu na kredyty do tej sprzed roku. W takim ujęciu mamy do czynienia ze spadkiem o 16,5 proc. – wynika z danych BIK. Ta zmiana nie jest jednak żadnym zaskoczeniem, a tym bardziej nie jest zaskoczeniem o negatywnym wydźwięku. Zainteresowanie kredytami mieszkaniowymi jest dziś w oczywisty sposób mniejsze niż w czasie trwania najhojniejszego w historii programu mieszkaniowego, czyli Bezpiecznego Kredytu 2 proc. Z drugiej strony jako ciekawostkę możemy dodać, że w październiku 2024 r. popyt na kredyty był niemal taki jak w najsłabszym miesiącu działania Bezpiecznego Kredytu 2 proc., a więc we wrześniu 2023 r.

Powrót do normalności czy splot sprzyjających okoliczności?

I choć październikowe dane są zaskakująco wręcz pozytywne, to trzeba mieć świadomość, że o powrocie do normalności będziemy mogli mówić dopiero wtedy, gdy przez kilka miesięcy do banków będzie trafiało ok. 35 tys. wniosków kredytowych. Na razie średnia z okresu od stycznia do października 2024 r. to niecałe 29 tys. wniosków miesięcznie (dane BIK).

Za dobrym październikowym odczytem stać może po części fakt, że miesiąc ten miał aż 23 dni robocze. Dla porównania – we wrześniu do biur poszliśmy 21 razy. Poza tym „technicznym” powodem poprawy mamy jednak też szereg innych czynników, które przemawiają za odbudową popytu na hipoteki.

Po pierwsze, od ponad dwóch lat mamy do czynienia z dwucyfrową dynamiką wzrostu wynagrodzeń. Jest to o tyle ważne, że przecież im więcej zarabiamy, tym łatwiej nam zaciągnąć kredyt. Po drugie, w październiku banki oferowały tańsze kredyty. Było to możliwe dzięki niższym notowaniom kontraktów terminowych, które służą do ustalania oprocentowania hipotek ze stałym oprocentowaniem. Tańsze kredyty i rosnące wynagrodzenia przekładają się w ciągu ostatnich miesięcy na wzrost zdolności kredytowej. Zgodnie z danymi zbieranymi przez HREIT w ciągu roku mamy w tym obszarze poprawę o ponad 15 proc.

Ostatecznie na popyt na mieszkania wpływ może mieć przeciągająca się saga programu tanich kredytów dla dużych rodzin i osób kupujących pierwsze mieszkania. Od wielu miesięcy o programie Kredyt 0 proc. wiele się mówi, ale w rzeczywistości niewiele się wokół niego dzieje. W efekcie coraz więcej osób może tracić nadzieję na wprowadzenie tego mechanizmu w życie. Tym samym traci sens wstrzymywanie się z zakupem – szczególnie dziś, gdy mieszkań na rynku jest sporo, a więc jest z czego wybierać, a i negocjacje cenowe przynoszą wymierne skutki.

Efekty kalendarzowe mogą ograniczyć listopadowy popyt na kredyty

Problem w tym, że o jest wiele za wcześnie, aby otrąbić już trwały powrót popytu do normalności. Wszystko dlatego, że co najmniej dwa z czynników, które sprzyjały w październiku popytowi na kredyty, w listopadzie mogą nie dopisać. Po pierwsze, kontakty terminowe IRS zaliczyły w ostatnich tygodniach wzrosty, co już ma wpływ na wzrost oprocentowania kredytów hipotecznych ze stałym oprocentowaniem. Po drugie natomiast, listopad ma tylko 19 dni roboczych, a nie 23 jak październik. To wszystko sprawia, że w listopadzie do banków może trafić mniej niż 30 tys. wniosków kredytowych. Taki wynik już moglibyśmy uznać za bardzo przyzwoity. Wszystko ponad 30 tys. będzie pozytywnym zaskoczeniem.

Prognozy sugerują wzrost popytu

Z drugiej strony nie sposób nie wspomnieć o prognozach, z których wynika, że już nawet w I połowie 2025 r. RPP może wrócić na ścieżkę obniżek stóp procentowych. Te decyzje powinny przynieść wyraźną poprawę w dostępie do kredytów, bo przecież im tańszy kredyt, tym banki mają większą skłonność do udzielania finansowania, a Polacy większą skłonność do ubiegania się o hipoteki. Jeśli ponadto zgodnie z prognozami płace w Polsce dalej będą dynamicznie rosły, to pod koniec 2025 r. popyt na kredyty mieszkaniowe może być nawet o 25-35 proc. wyższy niż w III kw. 2024 r. Czas jednak dopiero pokaże, czy notowania rynkowe i formułowane obecnie prognozy są jedynie chwilowym kaprysem giełdowych spekulantów, czy faktycznie z mniejszą lub większą dokładnością starają się one sensownie przepowiadać naszą przyszłość.